Physical Address

304 North Cardinal St.

Dorchester Center, MA 02124

Physical Address

304 North Cardinal St.

Dorchester Center, MA 02124

Trong cuộc sống, khái niệm về nợ nần đôi khi khiến chúng ta cảm thấy lo lắng. Một trong những hình thức vay vốn phổ biến hiện nay là dư nợ giảm dần. Thực chất, đây là một phương thức thanh toán mà bạn có thể gặp ở nhiều ngân hàng và tổ chức tài chính. Vậy dư nợ giảm dần là gì, và tại sao nó lại quan trọng trong việc quản lý tài chính cá nhân? Hãy cùng tìm hiểu để có cái nhìn rõ hơn về hình thức này, cũng như những lợi ích và rủi ro mà nó mang lại cho chúng ta trong quá trình vay mượn nhé!

Dư nợ giảm dần là một hình thức vay vốn khá phổ biến, đặc biệt đối với những người có nguồn thu nhập ổn định. Đây là phương pháp trả nợ trong đó số tiền gốc được hoàn trả dần đều qua từng kỳ, giúp cho khách hàng dễ dàng quản lý tài chính của mình hơn.

Điểm đặc biệt của hình thức này là tiền lãi sẽ được tính trên số nợ còn lại sau mỗi lần thanh toán. Điều đó có nghĩa là khi bạn trả một phần gốc, số tiền nợ sẽ giảm đi và lãi suất cũng sẽ giảm theo. Nhờ vậy, tổng số tiền lãi bạn phải trả trong suốt thời gian vay sẽ thấp hơn so với các hình thức khác.

Dư nợ giảm dần thường phù hợp với những người có thu nhập cố định, như nhân viên văn phòng hay công chức. Với cách tính lãi này, người vay có thể dễ dàng dự đoán khoản chi tiêu hàng tháng, từ đó lên kế hoạch tài chính cho bản thân và gia đình một cách hiệu quả hơn.

Khi bạn vay ngân hàng, việc tính toán dư nợ giảm dần là rất quan trọng để lên kế hoạch tài chính hợp lý. Công cụ bảng tính lãi suất vay từ Techcombank rất hữu ích trong việc này. Theo công thức, số tiền gốc phải trả mỗi kỳ được xác định bằng cách chia số tiền vay ban đầu cho tổng số kỳ trả nợ.

Chẳng hạn, nếu bạn vay 100 triệu đồng trong 12 tháng, số tiền gốc trả hàng tháng sẽ là 8.333.333 VND. Bên cạnh đó, tiền lãi tháng đầu được tính dựa trên số tiền vay nhân với lãi suất hàng năm chia cho 12. Điều này giúp bạn biết được số tiền phải trả mỗi kỳ bao gồm cả lãi và gốc.

Để tính lãi vay cho các kỳ sau, bạn sẽ dựa vào dư nợ còn lại. Nguyên tắc là càng trả nhiều gốc, dư nợ sẽ càng giảm, và lãi suất sẽ được tính trên số dư nợ đó. Việc nắm rõ công thức này sẽ giúp bạn chủ động hơn trong việc chi tiêu và quản lý tài chính cá nhân.

Lãi suất theo dư nợ giảm dần là phương pháp tính lãi trong đó số lãi mà người vay phải trả được xác định dựa trên dư nợ còn lại sau mỗi kỳ thanh toán. Cụ thể, lãi suất sẽ được tính trên số tiền nợ chưa trả sau khi đã trừ đi số tiền gốc đã trả trước đó. Điều này có nghĩa là, qua từng kỳ, số tiền lãi mà bạn phải trả sẽ giảm dần theo số dư nợ thực tế.

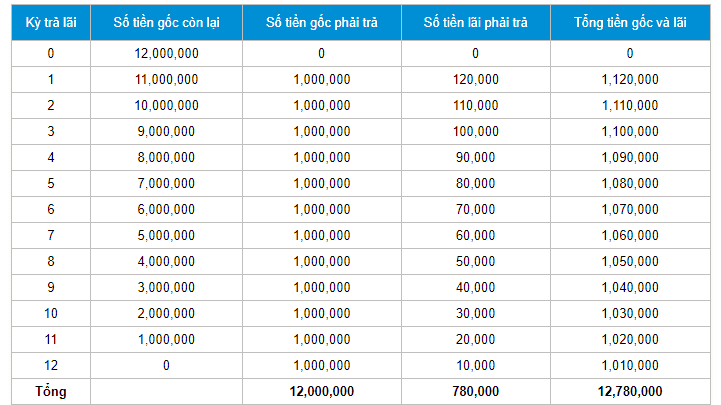

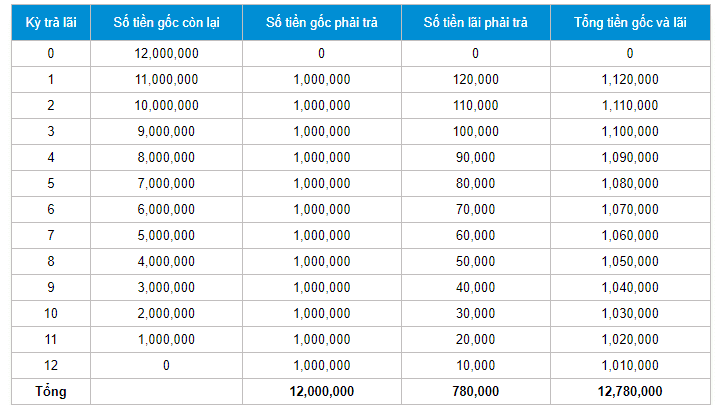

Một điểm nổi bật của cách tính này là sự công bằng và minh bạch. Khi bạn càng trả gốc nhiều, số dư nợ sẽ càng giảm, kéo theo số tiền lãi cũng giảm theo. Ví dụ, nếu bạn vay 120 triệu đồng cho thời hạn 12 tháng, số tiền gốc hàng tháng sẽ là 10 triệu đồng, và lãi suất sẽ chỉ tính trên số tiền còn lại mỗi tháng.

Để tính tiền lãi, bạn có thể nhân số tiền vay còn lại với lãi suất hàng tháng. Điều này không chỉ giúp bạn tiết kiệm tiền lãi mà còn tạo động lực trả nợ nhanh hơn. Như vậy, phương thức dư nợ giảm dần là lựa chọn hợp lý cho những ai muốn tối ưu hóa chi phí vay.

Trả trên dư nợ ban đầu là một khái niệm quan trọng khi bạn vay tiền từ ngân hàng hoặc tổ chức tài chính. Dư nợ gốc, hay còn gọi là dư nợ ban đầu, là số tiền bạn vay ngay từ đầu và không thay đổi trong suốt kỳ hạn vay. Điều này có nghĩa là lãi suất sẽ luôn được tính dựa trên số tiền vay ban đầu, ngay cả khi bạn đã trả bớt.

Khi bạn trả nợ, tiền gốc bạn thanh toán mỗi kỳ sẽ được tính theo cách nhất định. Số tiền gốc phải trả mỗi kỳ được xác định bằng cách chia số tiền vay ban đầu cho tổng số kỳ trả nợ. Điều này giúp bạn có cái nhìn rõ hơn về số tiền mình cần thanh toán hàng tháng.

Thêm vào đó, tiền lãi cũng được tính theo một công thức cụ thể. Trong tháng đầu tiên, lãi suất sẽ dựa trên số tiền vay ban đầu. Sang tháng tiếp theo, lãi suất sẽ tính dựa trên dư nợ còn lại sau khi đã thanh toán gốc. Điều này giúp bạn có một kế hoạch tài chính hợp lý hơn.

Khi đứng trước quyết định vay vốn, việc lựa chọn giữa phương thức dư nợ giảm dần và dư nợ ban đầu là rất quan trọng. Nếu bạn ưu tiên sự ổn định và dễ dàng quản lý ngân sách, thì dư nợ ban đầu có lẽ là lựa chọn phù hợp. Với phương pháp này, số tiền phải trả mỗi tháng sẽ không thay đổi quá nhiều, giúp bạn dễ dàng dự đoán các khoản chi tiêu.

Ngược lại, nếu bạn muốn giảm dần gánh nặng lãi suất theo thời gian, dư nợ giảm dần sẽ là lựa chọn tối ưu. Theo cách tính này, tiền lãi được tính dựa trên số dư nợ gốc còn lại, có nghĩa là nếu bạn trả gốc nhiều hơn ngay từ đầu, số tiền lãi sẽ giảm đi nhanh chóng. Điều này không chỉ giúp tiết kiệm tổng chi phí lãi suất mà còn giúp bạn thoát khỏi nợ nần nhanh hơn.

Ngoài ra, nếu bạn có thu nhập ổn định và khả năng chi trả tốt, phương thức dư nợ giảm dần sẽ là giải pháp hữu hiệu. Hãy cân nhắc kỹ lưỡng nhu cầu và tình hình tài chính của bản thân trước khi đưa ra quyết định.

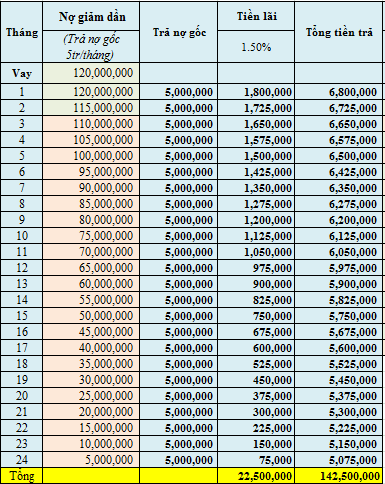

Tính dư nợ giảm dần tại Mcredit là một phương pháp tính lãi vay khá phổ biến. Theo đó, số tiền gốc phải trả mỗi kỳ sẽ được xác định bằng cách chia số tiền vay ban đầu cho số kỳ trả nợ. Điều này giúp khách hàng dễ dàng hoạch định tài chính trong từng tháng.

Trong quy trình này, tiền lãi sẽ được tính dựa trên dư nợ gốc. Ở tháng đầu tiên, nếu khoản vay là 60 triệu, lãi suất dao động từ 15% đến 30% mỗi năm, thì tiền lãi tháng đầu sẽ được tính bằng cách lấy 60 triệu nhân với lãi suất và chia cho 12 tháng. Sau khi trả 10 triệu gốc, dư nợ sẽ giảm xuống còn 50 triệu ở tháng tiếp theo, và lãi sẽ được tính trên số dư mới.

Với cách tính này, khách hàng sẽ cảm thấy có lợi hơn vì số tiền lãi phải trả sẽ giảm dần theo thời gian. Nhờ đó, việc trả nợ sẽ nhẹ nhàng hơn khi dư nợ gốc giảm, giúp khách hàng an tâm hơn trong việc quản lý tài chính cá nhân.

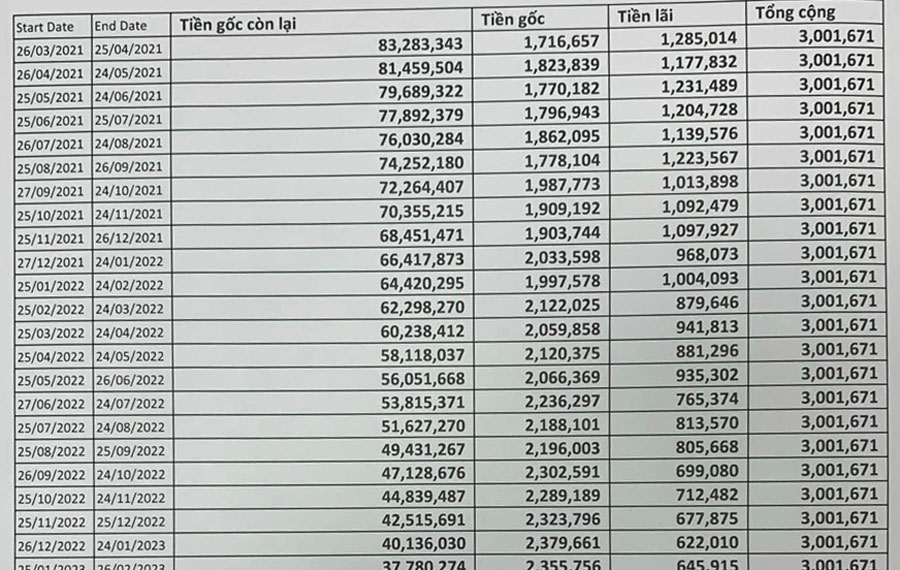

Dư nợ giảm dần là một hình thức vay rất phổ biến tại Vietinbank, giúp các khách hàng giảm bớt gánh nặng lãi suất qua từng tháng. Thay vì áp dụng lãi suất cố định trên số tiền vay ban đầu, lãi suất được tính trên số dư nợ còn lại sau mỗi kỳ thanh toán. Điều này có nghĩa là sau mỗi tháng trả nợ, số tiền lãi bạn phải trả sẽ giảm dần, tạo ra sự thoải mái cho người vay.

Chẳng hạn, nếu bạn vay 100 triệu với lãi suất 12%/năm trong 12 tháng, tiền gốc hàng tháng sẽ được chia đều. Mỗi tháng bạn sẽ trả một khoản gốc không đổi, khoảng 8.333.333 đồng. Tuy nhiên, tiền lãi tháng đầu tiên sẽ là 1.000.000 đồng, và các tháng tiếp theo, khi dư nợ giảm, số tiền lãi cũng sẽ giảm xuống.

Hình thức này không chỉ giúp người vay dễ dàng quản lý tài chính mà còn tạo cơ hội cho họ giảm thiểu chi phí lãi suất. Sự linh hoạt và minh bạch trong việc tính lãi suất này là điểm cộng lớn khi vay vốn tại Vietinbank.

Cuối cùng, có thể nói rằng dư nợ giảm dần là một khái niệm tài chính quan trọng mà mọi người nên nắm rõ, đặc biệt khi tham gia vay vốn. Phương pháp này không chỉ giúp bạn tiết kiệm chi phí lãi suất mà còn tạo ra áp lực trả nợ hợp lý hơn trong suốt thời gian vay. Hiểu rõ và áp dụng dư nợ giảm dần sẽ giúp bạn quản lý tài chính cá nhân một cách hiệu quả hơn. Hy vọng rằng những thông tin mà bài viết cung cấp sẽ hỗ trợ bạn trong việc đưa ra những quyết định tài chính đúng đắn và thông minh hơn trong tương lai.